中東情勢緊迫化で市場激震:来週の投資戦略を徹底解説

週末の衝撃的な展開が市場に与える影響

アメリカがイランの核施設3カ所に対して攻撃を実施したことで、地政学リスクが急激に高まり、投資家心理に深刻な影響を与えています。

市場がクローズしている週末の間も、先物市場では既に大きな反応が見られました。週明けの市場は大幅なギャップダウンでのスタートが予想されます。

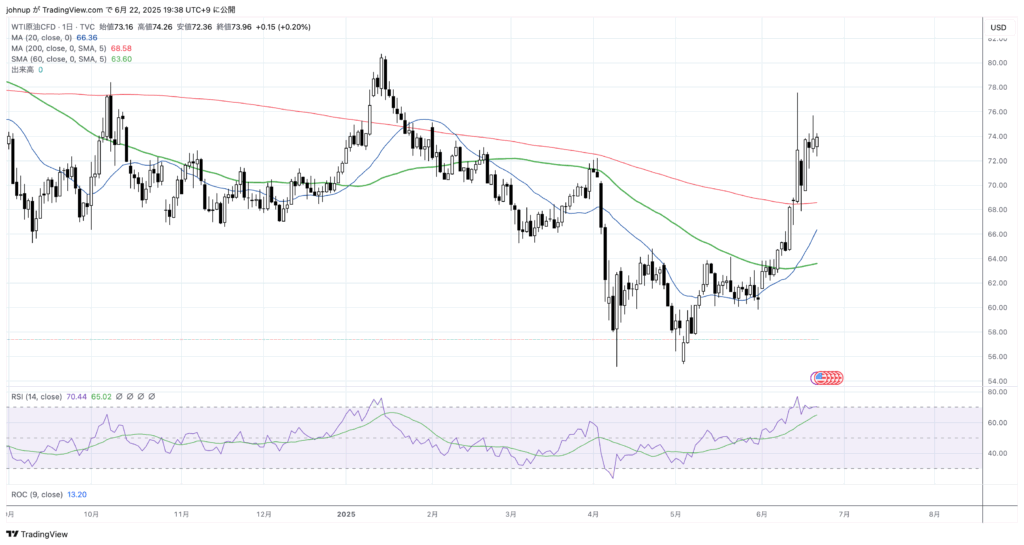

原油価格の急騰が最大の懸念材料

今回の事態で最も注目すべきは原油市場の動向。現在78ドル近辺で推移している原油価格は、市場開始と同時に大幅な急騰が予想されます。市場では80ドルから105ドルの水準まで警戒されており、ホルムズ海峡閉鎖のリスクが現実味を帯びれば、原油価格は100ドルを超える可能性も否定できません。

エネルギー価格の急騰はインフレ圧力を高め、アメリカの利下げ可能性を後退させるリスクがあります。これは、トランプ政権が期待していた金融緩和政策にも影響を与える可能性が高いでしょう。

来週の市場展開:3つの局面で分析

月曜日朝~午前中:リスク回避の動きが加速

- 株式市場:大幅な売り先行

- 為替市場:有事のドル買いが進行

- 債券市場:安全資産への逃避買い

- 原油市場:急騰スタート

推奨戦略:防御的ポジション、通貨分散、一部ショートポジションの活用

月曜日午後~火曜日:情勢の変化に注目

イランからの反応次第で市場の方向性が決まる重要な局面。もし事態が沈静化に向かえば、地政学リスクプレミアムの消失により、株式市場は戻りを試す展開も考えられる。

中期的展望:2つのシナリオ

- 沈静化シナリオ:原油価格の収束、株式市場の回復

- 拡大シナリオ:広範囲な紛争の長期化、継続的なリスク回避

業種別投資戦略:勝者と敗者が明確に

【避けるべき業種・銘柄】

航空業界が最も深刻な打撃を受ける見込み。燃料費高騰により収益が圧迫され、特に国際線比率の高い企業は直撃を受ける。**日本航空(JAL)**は既に下降トレンドに入っており、移動平均線での反発も失敗している状況だ。

自動車業界では、内燃機関中心のメーカーが苦戦必至。原材料コスト上昇とサプライチェーン混乱により、マツダやスズキなどへの打撃が予想される。一方で、トヨタは原材料ヘッジが効いているため影響は限定的。

【恩恵を受ける業種・銘柄】

商社・資源関連株が最大の受益者となる。三菱商事、伊藤忠商事、そしてINPEXは、コモディティ価格上昇の直接的な恩恵を受ける。特にINPEXは中東産油国との関係が深く、原油高の恩恵を最も受けやすい銘柄だ。

防衛関連株(IHI、石川島製作所など)も地政学リスク上昇局面で物色される傾向にある。ただし、変動性が高いため短期スイング向けの投資に留めるべきだ。

金(ゴールド)市場の動向

安全資産として注目される金は、既に先週金曜日から上昇を開始している。リスクが継続的に高まる場合、史上最高値である3,500ドル超えも視野に入る水準まで上昇する可能性がある。

投資家へのアドバイス

現在の状況下では、リスク管理を最優先とした投資戦略が重要だ。以下の点を重視すべきである:

- ポートフォリオの分散:特定地域・業種への集中投資を避ける

- 防御的ポジションの構築:安全資産への配分を増やす

- 短期的な変動への対応:急激な値動きに備えた資金管理

- 情報収集の強化:中東情勢の変化を常時モニタリング

結論として、今回の中東情勢緊迫化は短期的に市場に大きな混乱をもたらすが、ファンダメンタルズや需給関係が落ち着けば一過性の調整で終わる可能性もある。重要なのは、感情的な判断を避け、冷静にリスクを評価しながら投資判断を行うことだ。

来週は特に月曜日の朝の動きが重要な指標となるため、市場開始直後の動向を慎重に見極める必要がある。

今こそ"道具箱"を手に入れる時

今回のような突発的リスクに対して、「いま何を買えばいいか」ではなく、「どの武器でどう対応すればいいか」を事前に準備している投資家ほど冷静に行動できます。

TBLでは、ETFを“相場変動に強い投資戦略ツール”として体系的に学べるコースを公開しています。

もしまだ受講されていない方は、ぜひこのタイミングでチェックしてみてください。